日銀の国債保有比率の低下が債券市場正常化への鍵

2024年05月16日

沖本 竜義

慶應義塾大学経済学部

日銀は3月19日の金融政策決定会合で2%の「物価安定の目標」が持続的・安定的に実現していくことが見通せる状況に至ったと判断し、マイナス金利やイールドカーブコントロール (YCC) を含む大規模緩和の解除を決めた。日銀は2013年4月の量的・質的金融緩和 (QQE) の開始以降、マイナス金利やYCCの導入も含めて、革新的な金融緩和を継続してきたが、その金融緩和が終わりを告げる歴史的な1日となった。金融市場はすでにそれをほぼ織り込んでいたため、金融市場の反応は限定的なものとなったが、日銀の10年間に渡る歴史的な金融緩和が、金融市場に与えた影響は大きく、株価は大きく上がった。一方、円安は歴史的な水準に達し、株式市場や債券市場に歪みをもたらした可能性も否めない。本コラムでは、2023年12月4日に日銀で行われた「金融政策の多角的レビュー」に関するワークショップ第1回「非伝統的金融政策の効果と副作用」の第1セッション「過去25年間の本邦金融市場の振り返り」の資料に基づいて、日銀の大規模金融緩和の債券市場における副作用について議論する。

日銀の大規模金融緩和の代償は国債保有比率の上昇

日銀のQQEの主軸は大規模量的緩和であり、QQEの開始時に、金融市場調節の主たる操作目標は、無担保コールレートからマネタリーベースに変更された。そのうえで、マネタリーベースが、年間約60~70兆円に相当するペースで増加するよう金融市場調節を行うことが決められた。また、質的緩和の一環として、長期国債、上場投資信託(ETF)などの保有額の拡大も示され、特に、長期国債は、保有残高が年間約50兆円に相当するペースで増加するよう買入れを行うとされた。その後、幾度となく、国債やETFの買い入れ額は増大され、10年に渡る金融緩和はまさしく未曾有のものとなった。大規模金融緩和が金利に与えた影響をみるために、過去30年間に渡る国債利回りの推移を図示したものが、図1である。図から分かるように、2013年のQQE導入以降、各年限で国債金利の水準は低下していることが見て取れる。さらに、2016年1月のマイナス金利導入以降、国債金利は各年限でさらに低下したが、YCCによって、長期金利の低下が抑制された。それ以降は、2019年の米中貿易摩擦の激化に伴う世界的な景気減速懸念を背景に、米連邦準備制度理事会が10年半ぶりに利下げを実施したことなどを受けて、主要国の長期金利が低下した時期を除いては、低位で安定していたと言える。しかしながら、日銀が2022年12月において、YCCの長期金利の許容範囲の上限を引き上げて以来、上昇傾向が継続している。

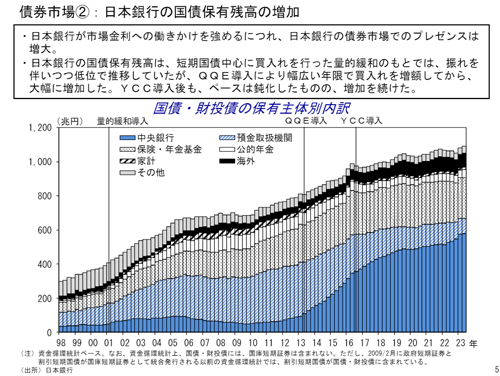

以上から、日本の国債金利は、日銀の政策と密接に関連しながら変動しており、まさしく日銀がイールドカーブをコントロールしてきたことがわかる。これ自体は、日銀の思惑に近いものとなっており、金融政策が機能していたということもできるが、決して副作用がなかったわけではない。それを確認するために、過去25年に渡る国債・財投債の保有主体別内訳を図示したものが図2である。図より、QQE開始以降、日銀の国債保有比率は急激に上昇し、QQE開始直後では、11.5%程度であったものが、2023年6月末の時点で50%弱まで上昇しており、国債市場における日銀の存在感が際立ってきていることが見て取れる。実際、発行市場で発行された新発国債の大部分が、そのまま流通市場で日銀に売却される状況に近いものが、QQE導入以降、続いてきたのである。

マイナス金利導入以降、債券市場参加者は、債券市場機能の低下を意識

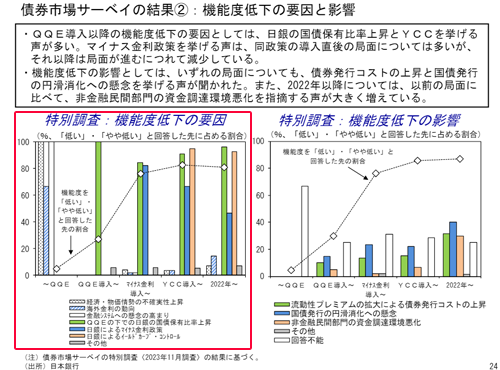

上述したように、QQE以降、日銀は国債市場において、支配的な役割を果たしてきたわけであるが、それは債券市場としては、それほど望ましいものではない。実際、日銀の大規模金融緩和による債券市場の機能低下が、市場関係者では指摘されており、図3は市場の機能低下の実感を機能低下の原因とともに図示したものである。機能度を「低い」・「やや低い」と回答した先の割合は、QQE導入以前はほぼ0%だったものが、QQEの導入以降、30%近くまで上昇し、マイナス金利導入以降は80%程度で安定している。つまり、マイナス金利が債券市場の機能を大きく低下させた可能性が示唆されている。具体的に、機能低下の原因を見てみると、QQE導入期はQQEの下での日銀の国債保有比率上昇のみが原因として挙げられており100%となっている。しかしながら、マイナス金利が導入されると、マイナス金利政策を原因とする回答も80%を超える水準となっている。同様に、YCCが導入されると、YCCを原因とする回答が90%を超える水準となり、2022年以降は日銀の国債保有比率の上昇とYCCが債券市場機能の低下の原因として、ともに90%を超える水準となっている。

次に、債券市場機能の低下として、具体的にどのような影響が意識されてきたのかを見るために、機能度低下の影響を図示したものが図4である。QQE開始以降から、流動性プレミアムの拡大による債券発行コストの上昇と国債発行の円滑消化への懸念を挙げる声が多く、2022年以降、その懸念がより大きくなっていることがわかる。また、2022年以降については、以前の局面に比べて、非金融民間部門の資金調達環境悪化を指摘する声が大きく上昇している。

債券市場正常化の鍵は、日銀国債保有比率の低下

以上をまとめると、大規模金融緩和の長期化につれて、日銀の国債保有比率の上昇と、YCCによる過度な長期金利の抑制が、債券市場の機能を大きく低下させ、非金融民間部門の資金調達環境にまで悪影響を及ぼしていたことがわかる。これは日銀の大規模金融緩和の副作用の一つであり、決して小さなものではなかったということができる。2022年4月以降のインフレに対処するためもあり、2022年12月以降、日銀はYCCの運用の柔軟化を進めてきていた。そのため、債券市場の機能低下は徐々に改善されていたが、今回のマイナス金利とYCCの終了により、機能低下は一層改善されるであろう。しかしながら、日銀の国債保有比率は急に低下するものではなく、その比率を低下させることは時間を要するであろう。言い換えれば、日銀の国債保有比率の上昇は大規模金融緩和の負の遺産であり、今後、この負の遺産を速やかに処理していけるかが、債券市場の正常化の鍵となるであろう。